В конце этой осени (18-19 ноября 2019 года) международная команда EastFruit провела традиционный аудит плодоовощных отделов сетей супермаркетов в пяти странах и семи городах: Украина (Киев и Днепр), Грузия (Тбилиси), Молдова (Кишинев), Таджикистан (Душанбе и Худжанд) и Узбекистан (Ташкент).

Специально обученные независимые специалисты в одни и те же дни посещали магазины в разных городах и странах, как обычные посетители и оценивали их по одним и тем же критериям согласно методики, разработанной специалистами «АПК-Информ овощи и фрукты» более десяти лет назад. С тех пор методология кардинально не менялась, но постоянно совершенствовалась. Сети супермаркетов не были предупреждены об аудите и не знали, какие именно магазины будут посещены, поэтому они не могли повлиять на его результаты.

Команда приложила максимальные усилия для того, чтобы оценка была беспристрастной, однако, учитывая количество посещенных магазинов, результаты аудита не могут считаться статистически значимыми и не могут рассматриваться в качестве какого-либо официального рейтинга. В то же время каждая сеть может использовать эти результаты в качестве полезной информации для того, чтобы осуществить улучшения в работе плодоовощных отделов. Тем более, что всё больше специалистов ритейла говорят о стратегической важности отделов свежей плодоовощной продукции для повышения продаж во всех остальных отделах сети. Считается, что чем выше качество и свежесть плодоовощного отдела, тем выше средний чек магазина и тем больше богатых покупателей привлекает сеть в свои магазины.

В данном материале мы предлагаем детальный анализ ситуации торговли свежими овощами и фруктами в столице Грузии, городе Тбилиси.

Начнём с позиционирования сетей Тбилиси. Сразу скажем, что хуже всего для любой сети оказаться в правой верхней четверти графика ниже. Фактически, у потребителя нет ни одной причины, чтобы посещать такую сеть, потому что качество там низкое и цены высокие. Такой подход может работать только в том случае, если магазин находится в очень хорошем «проходном» месте, но и в этом случае можно значительно повысить продажи, если лучше сфокусировать плодоовощной отдел такой сети супермаркетов.

Все остальные сегменты – имеют право на жизнь. Дискаунтеры имеют низкую маржу, низкую цену, узкий ассортимент, но большие продажи. При этом они могут даже пойти на компромиссы по качеству.

Премиальный сегмент ориентируется на богатого покупателя. Поэтому может себе позволить просить более высокую цену за высокое качество и широкий ассортимент.

Ну и сегмент, который можно условно назвать «Cash & Carry» или «Оптимальным» — это хорошее соотношение цены и качества – цена конкурентная, а качество высокое – это именно то, чего хочет любой потребитель. В такие магазины потребители могут даже поехать специально, если они находятся далеко от дома.

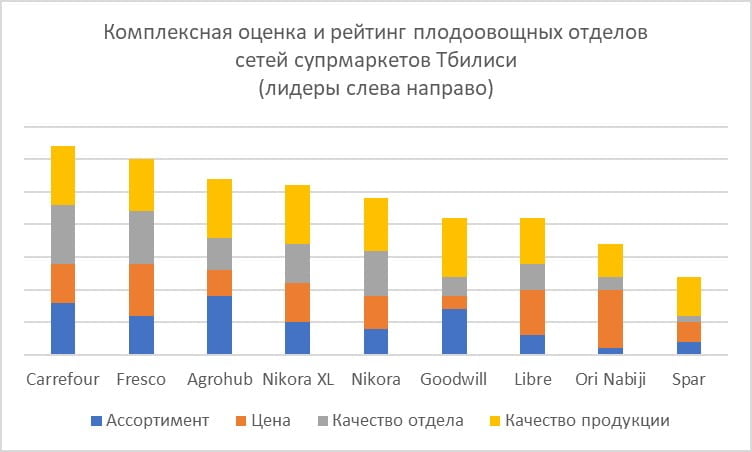

Лучшей сетью супермаркетов в Тбилиси, по комплексной оценке плодоовощных отделов в ноябре 2019 стала сеть «Carrefour». Лидер по качеству свежей плодоовощной продукции и качеству отдела, сеть уступала лишь по уровню цен дискаунтерам.

При этом по ассортименту сеть Carrefour занимала лидерские позиции. Carrefour был также лидером по информативности отдела и мерчандайзингу. Также стоит отметить наличие пакетов из био-разлагаемого полиэтилена и стремление менеджмента поддержать инициативы по защите окружающей среды, на которые мы также обратили внимание и которые важны для требовательных, и, как правило, более обеспеченных потребителей.

Фото 1: Яблочный праздник в Карфуре

Фото 2: Биоразлагаемые пакеты в Карфуре

Сеть Fresco следовала за лидером по всем параметрам – качеству отдела, продукции, доступным ценам. Только ограниченный ассортимент понизил позиции сети в общем рейтинге.

Фото 3: Ассортимент фруктов, Фреско

Следующими в рейтинге шли Agrohub и Nikora XL. При богатом ассортименте (лучший среди всех участников мониторинга), сети Agrohub нужно работать над качеством плодоовощного отдела (мерчандайзинг), а Nikora XL, где сбалансированы цена и качество продукции (по этим параметрам их позиции совпадают с Carrefour), для повышения позиций в рейтинге, нужно было бы улучшить ассортимент и качество отдела (информативность, в частности).

Фото 4: Самый лучший ассортимент свежей плодоовощной продукции в Тбилиси можно найти в сети Agrohub

Фото 5: Ценники в Nikora XL

Далее следовала сеть формата «магазин у дома» Nikora, где ассортимент был еще меньше чем у Nikora XL, но акцент был сделан на высокое качество продукции и удобство отдела, при ценах выше среднего. Это позволило сети выгодно закрепиться между премиальным сегментом и сегментом оптимальный или Cash & Carry.

Интересно, что дискаунтер Libre и премиальный Goodwill, по комплексной оценке, оказались на одном месте, зеркально балансируя по показателям – качество продукции, ассортимент и цена. Т.е. высокому качеству продукции и ассортименту в Goodwill сопутствовали также высокие цены, а в Libre – с точностью до наоборот – дешевая продукция соответствующего качества. Также сети супермаркетов Goodwill стоило бы уделять больше внимания качеству отдела, а именно информативности. Нас откровенно удивили ценники за 100г продукции, особенно в овощах, что было непривычно и неудобно для грузинского потребителя и создавало ощущение, что его хотят обмануть. Тем более, что часть ценников всё-таки показывала цену за 1 кг, а часть – за 100 граммов.

Фото 6: Ассортимент в Либре

Чуть более чем за год, Spar из «дискаунтера» перешел в квадрант «дорого и некачественно». Т.е. это было негативная динамика с точки зрения позиционирования розничного бизнеса. В то же время сеть супермаркетов Fresco использовала возможности и из этой же категории закрепилась в категории лидеров продаж, т.е. оптимального сегмента по соотношению цены и качества. Произошло это благодаря улучшению показателей по качеству отдела и продукции в той же ценовой категории, что и годом ранее.

Стратегия сети 2 Nabiji не изменилась – самая дешевая плодоовощная продукция как можно ближе к дому, хотя ассортимент из категории «только самое нужное». При этом информативность отдела и мерчандайзинг в данной сети, как и ранее, могли бы быть лучше.

В целом, качество продукции в плодоовощных отделах Тбилисских супермаркетов значительно улучшилось во всех сегментах. Наименьший процент брака плодоовощной продукции был у Nikora XL, Goodwill, Agrohub, Carrefour. Между собой сети конкурируют по ассортименту продукции, мерчандайзингу и ценам.

В целом, неудобство отделов и низкая информативность (хаос размещения ценников с указанием только названия продукции, напр. «томат», без указания сорта, страны-производителя, компании-производителя, только одном языке) – это общая проблема почти для всех сетей Грузии.

Фото 8: типичные ценники в тбилисских супермаркетах Либре