Общая информация об исследовании

Команда EastFruit провела первый комплексный аудит плодоовощных отделов сетей супермаркетов в пяти разных странах мира и в семи городах, а именно: в Киеве, Днепре, Екатеринбурге, Тбилиси, Душанбе, Худжанде и Кишинёве.

Для того, чтобы результаты мониторинга были сопоставимы, он проводился в один день – 29 июня 2018 года и по единым стандартам. Эти стандарты были одинаковыми для всех сетей, независимо от форматов, и базировались на параметрах удобства для розничного покупателя. Это могло негативно отразиться на общих рейтингах магазинов, которые позиционируют себя, как оптовые и/или маленькие магазины формата «у дома», где есть только очень ограниченный ассортимент.

Были проанализированы следующие параметры:

- Ассортимент свежей плодоовощной продукции

- Качество плодоовощного отдела по следующим параметрам: мерчандайзинг, качество услуг в отделе, его удобство и информативность

- Качество продукции (учитывался процент позиций с браком)

- Цены по четырём группам: свежие фрукты, свежие овощи всесезонные, свежие овощи тепличные и свежая зелень.

Всего в этих городах было обследовано 80 магазинов разных форматов. В четырёх городах: Киеве, Днепре (Украина), Тбилиси (Грузия) и Кишинёве (Молдова) аудит был проведен в достаточном количестве магазинов, чтобы провести позиционирование сетей и вывести общий рейтинг.

При этом, ни в одном из городов, обследованное количество магазинов не было статистически значимым, поэтому данное исследование может носить лишь информационный характер, поскольку может иметь значительную погрешность.

Наименьшая статистическая погрешность исследования отмечается в Тбилиси, Кишинёве, где количество обследованных магазинов было достаточно большим на фоне общего количества супермаркетов.

В то же время в Днепре и Киеве количество обследованных магазинов было слишком незначительным на фоне общего количества супермаркетов, поэтому уровень погрешности оказался значительно выше.

В Таджикистане мониторинг проводился в Худжанде и Душанбе, где количество супермаркетов было слишком маленьким, чтобы сделать выводы о позиционировании. Тем не менее, информацию об уровне розничных цен, ассортименте и качестве отделов этот аудит позволяет озвучить, поскольку, фактически, были обследованы все существующие магазины.

Екатеринбург был избран нами для мониторинга на территории Российской Федерации, так как он является крупнейшим городом для реализации продукции из Центральной Азии. Тем не менее, количество магазинов в городе, где был проведен аудит, было недостаточным, чтобы позиционировать их и составить общий рейтинг. Поэтому в данном исследовании мы предоставим лишь рейтинг по отдельным показателям.

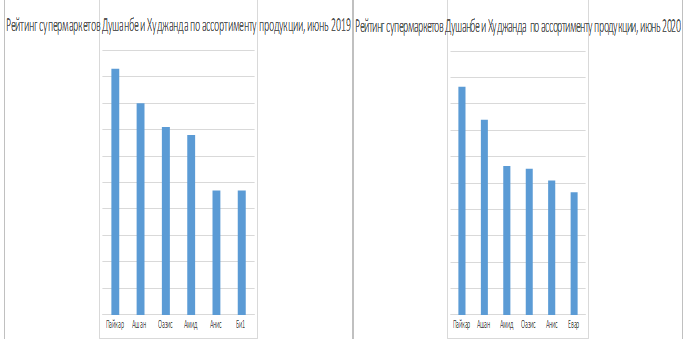

Ассортимент

Киевские супермаркеты были явными лидерами ассортимента свежей плодоовощной продукции со средним показателем 130 позиций на один магазин несмотря на то, что премиальные сети в аудит не были включены, но в мониторинге были практически все дискаунтеры.

На графике ниже представлены средние показатели по ассортименту для сетей супермаркетов разных городов, также их минимальные и максимальные значения. Как видим, наиболее существенный разброс был в Днепре, где ассортимент свежей плодоовощной продукции в сетях супермаркетов колебался от 24 до 254 позиций.

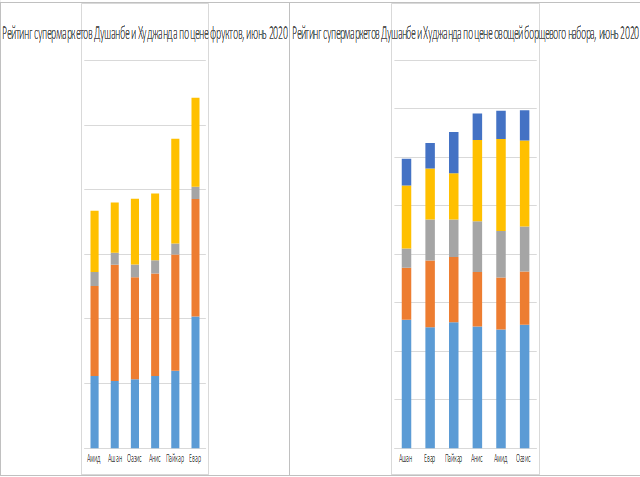

Цены на овощи и фрукты в разных странах

Самой «доступной» страной в плане розничных цен на свежую плодоовощную продукцию был Таджикистан. Причин для этого несколько – это и низкая покупательная способность населения, и сравнительно невысокая стоимость рабочей силы, и сравнительно низкие затраты на аренду недвижимости для розничной торговли. Большое влияние оказывало и наличие ранней продукции собственного производства в продаже, что повлияло на уровень розничных цен.

В то же время, обращает на себя внимание также и очень высокая цена на импортные товары в Таджикистане. В частности, яблоко в Худжанде в конце июня стоило в 4,3 раза больше, чем в Киеве, а банан – почти в два раза больше, чем Днепре.

Самые высокие цены были в российском Екатеринбурге, во многом по причине высокой стоимости ягод, традиционных и тепличных овощей. Однако эти товары не были ключевыми в потреблении. Более того, ягод в продаже практически не было, и узнать цену на них можно было лишь изучив ассортимент нишевых дорогих магазинов.

Следует также отметить сравнительно высокий уровень розничных цен на свежую плодоовощную продукцию в супермаркетах Тбилиси и Кишинёва, несмотря на то, что Грузия и Молдова имеют благоприятные условия для собственного производства плодоовощного продукции. Однако Грузия по-прежнему является нетто-импортёром продукции, а Молдова, наоборот, слишком ориентирована на экспорт фруктов, и имеет сравнительно слабо развитое производство овощей.

Конечно же невысокий уровень развития розничной торговли в этих странах также оказывал влияние на розничные цены. В частности, отсутствие распределительных центров у сетей супермаркетов по причине невысоких объемов продаж и конкуренции со стороны базаров, заставлял их удерживать наценки на сравнительно высоком уровне.

Цены на фрукты и ягоды

Показательным будет сравнение цен на разные виды продукции между разными городами. На приведенном ниже графике видно, что Душанбе, Худжанд и Екатеринбург являются импортёрами яблока, так как средние цены на него превышают $2 за кг. В Тбилиси и Кишинёве также в продаже было импортное яблоко, поэтому цена на него была близкой к $1,5 за кг. При этом, в Киеве и Днепре продавалось, преимущественно, местное яблоко из собственных хранилищ, поэтому цены были почти в два раза ниже, чем Тбилиси и Молдове.

А вот цена на банан показывает уровень эффективности розничной и оптовой торговли. В Екатеринбурге, который находился очень далеко от портов, куда ввозится импортный банан, цена на него была лишь на 16% выше, чем Днепре. В Кишинёве банан стоил уже почти на 60% дороже, чем в Днепре, а в Тбилиси – на 50%.

Также достаточно высоким было потребление абрикоса, который в период проведения мониторинга производился в каждой из стран, где проводилось исследование. Конечно же, стоит отметить, что в Екатеринбурге абрикос не растёт, поэтому большая часть продаваемого там абрикоса была из Центральной Азии и Турции.

Самым дешёвым был абрикос в Худжанде, где сконцентрировано производство и в Душанбе. В Екатеринбурге – единственном городе, где в продаже был, преимущественно, импортный абрикос, цены на него были ниже, чем в Киеве, Днепре и Кишинёве, где продавалась, преимущественно, местная продукция.

Для анализа тенденций в потреблении яблока EastFruit использует индекс яблоко/банан, т.е., отношение цены на яблоко к цене на банан. Чем выше этот индекс, тем выше, обычно, потребление банана и ниже потребление яблока. Это два ключевых фрукта в потреблении, особенно в межсезонье. Конечно, в июне этот индекс не столь показателен, так как очень важное значение на потребление оказывает сезонная продукция.

Если проанализировать этот индекс для розничных сетей в конце июня 2018 года, то мы увидим, что самым низким этот индекс был в Киеве (0,9), где отмечены самые низкие цены на яблоко. Также сравнительно низким он был для Днепра, Кишинёва и Тбилиси. В то же время в Екатеринбурге и Худжанде он превышал 2, то есть, здесь банан стоил существенно дешевле, чем яблоко, что сдерживало потребление последнего.

Мы хотели проанализировать цены на ягоду и сравнить её между разными странами, однако сезон уборки и реализации ягоды в 2018 году оказался слишком стремительным, поэтому ягоды были далеко не везде. Кстати, успешная работа со свежей ягодой является одним из ключевых показателей уровня развития розничной торговли плодоовощной продукцией.

В этом плане на фоне других сильно выделялась Украина. Ягоды в огромном ассортименте были в большинстве сетей, и даже дискаунтеры обычно предлагали 1-2 позиции свежих ягод. В продаже было большое разнообразие малины, голубики, черники лесной, крыжовника, смородины чёрной, красной и белой, на полках, несмотря на окончание сезона, была также земляника садовая. Чуть ранее закончился сезон жимолости, которая также была широкодоступна. В продаже было много самых разнообразных косточковых, в том числе и большой выбор качественной черешни. Особенно хорошо работа с сезонной ягодой была организована в супермаркетах сети «Сильпо».

В Центральной Азии качественных ягод в продаже практически не было даже во время сезона. Речь идёт и о товарном виде, и о вкусе, и о подборе сортов и упаковки. На момент же проведения мониторинга сезон ягод практически завершился. В Екатеринбурге ягоды предлагали только эксклюзивные нишевые продавцы, а в массовых сетях их не было. В Тбилиси и Кишинёве ситуация была получше, чем в Центральной Азии, но далеко не такой привлекательной для потребителя, как в Украине.

Цены на традиционные овощи и картофель

В Украине набор этих овощей называется «борщевой набор» и они являются важной частью и диеты, и плодоовощного отдела супермаркета. Традиционно, это самая дешёвая составляющая плодоовощного отдела, которая не приносит больших доходов и сети супермаркетов, но важна для привлечения потребителей.

Премиальные сети, пытающиеся привлечь богатых покупателей, как правило отдают предпочтение эксклюзивным сортам и характеристикам этих простых и привычных продуктов, что позволяет продавать их в разы дороже, и зарабатывать даже на этих позициях.

Ещё выше, чем в Украине, важность этих традиционных овощей для потребителей в РФ, отчасти потому, что климат здесь более суровый. Чуть менее важны они в Молдове и Грузии.

В Центральной Азии из этих товаров можно выделить два ключевых – морковь и лук, которые имеют большое значение в местной кухне. Картофеля потребляется меньше за счёт более высокого потребления риса, а капуста и свекла являются наименее важными позициями. Тем не менее, почти во всех обследованных нами магазинах все эти товары присутствовали.

Разброс цен по этим товарам был очень существенным, что типично для таких товаров. Из-за невысокой цены, импорт и экспорт этих продуктов обходится слишком дорого. Поэтому, если страна сталкивается с необходимостью вывозить этот товар на экспорт, цены на него могут упасть до очень низкого уровня. И наоборот – чтобы привезти этот товар, зачастую, необходимо потратить в 2-3 раза больше на транспорт, чем составляет обычная розничная цена на продукт, что сразу же поднимает цены на товар в импортозависимых странах очень высоко.

Подтверждение этому можно найти на графике ниже. Мы неоднократно писали об избытке моркови в Таджикистане в мае-июне 2018 года. Так вот, цена на морковь в Худжанде на момент проведения аудита в 7,4 раза была ниже цены на морковь в Киеве, где она была самой высокой! В Украине в этот период времени уже закончилась качественная продукция местного производства, но ещё не началась уборка ранних сортов, поэтому качественную морковь приходилось импортировать.

Показательным было то, что в Екатеринбурге цены на морковь были в два раза ниже, чем в Киеве, что объяснялось близостью к Центральной Азии и более высокими запасами собственной продукции с прошлого года.

Цены на картофель между странами не различались существенно, так как в более южных странах уже начался новый сезон, а в более северных – ещё были запасы прошлогодней продукции. Тем не менее, цены были выше в Екатеринбурге и Кишинёве, и ниже – в Таджикистане и Украине.

Как и все другие традиционные овощи, капуста и столовая свекла были самыми дешёвыми в Таджикистане. Лук был самым дорогим в России и Грузии, а самым дешёвым – в Украине и Таджикистане.

Цены на тепличные овощи и зелень

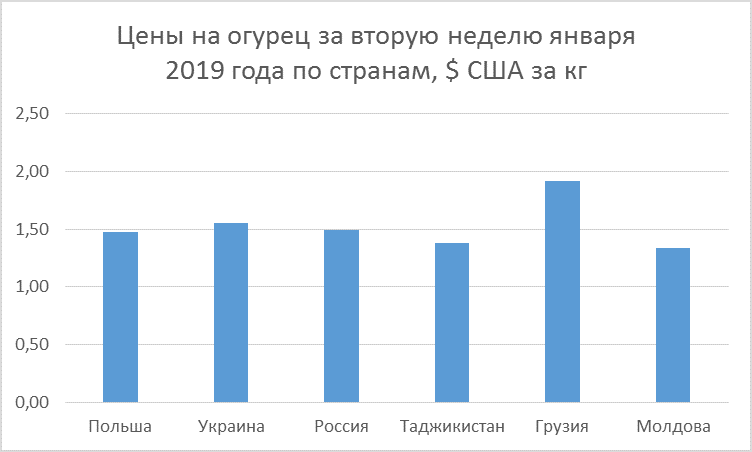

В Таджикистане розничная цена на помидор была в 3,4 раза ниже, чем в российском Екатеринбурге. Почти такой же была разница в ценах на томат между Таджикистаном и Молдовой. Также примечательно, что цены на помидор в Киеве, который находится гораздо севернее, были значительно ниже, чем в Кишинёве. При этом ассортимент томатов в розничных сетях Украины был самым широким.

Цены на огурцы также были самыми высокими в Екатеринбурге и Кишинёве, а самыми низкими – в Худжанде и Днепре.

Разброс розничных цен на свежую зелень был довольно большим. При этом особых причин для этого не было, кроме уровня доходов потребителя, ведь проанализировать реальную цену пучка зелени очень сложно, а именно пучками зелень продавалась во всех странах. При этом вес такого «пучка» колебался от 40-50 граммов до 120 граммов.

Интересно отметить, что в большинстве магазинов розничная цена на укроп и петрушку была одинаковой несмотря на то, что оптовая цена на петрушку была, как правило, выше. Тем не менее, средняя розничная цена петрушки в Украине, Грузии и Молдове получилась на 5% выше, чем цена укропа. В Екатеринбурге цены были одинаковыми, а вот в Таджикистане, цены на укроп были значительно выше, чем цены на петрушку. Петрушка, в среднем, стоила на 17% дешевле, чем укроп в Таджикистане.

Цены на орехи с сухофрукты

Эти цены анализировать достаточно сложно, так как далеко не во всех магазинах и не во всех странах предлагалась развесная продукция. Поэтому ограничимся анализом тенденции.

Для целей нашего проекта была интересна, прежде всего, курага. Интересно, что в Худжанде (Таджикистан) цены на курагу были более чем в два раза ниже, чем в Душанбе! При этом розничная цена на курагу в Душанбе, столице страны, являющейся вторым крупнейшим в мире экспортёром кураги, были выше, чем в Днепре. Самая же дорогая курага продавалась в Екатеринбурге и Киеве – почти в три раза дороже, чем в Худжанде.

Грецкий орех – очень важный экспортный продукт для Молдовы и Украины, стоил достаточно дорого в розничной продаже в этих странах. Самым дешёвым он был в Таджикистане, а самым дорогим – в Екатеринбурге и Киеве. Розничные цены на грецкий орех колебались от $8,9 до $16,4 за кг.

Фундук – один из главных экспортных продуктов Грузии. Поэтому цены на него в Тбилиси были ниже, чем в других городах, которые вошли в этот мониторинг. Однако, они были сопоставимы с розничными ценами в Таджикистане. В Украине и Молдове, где неплохие условия для его выращивания, фундук был самым дорогим.

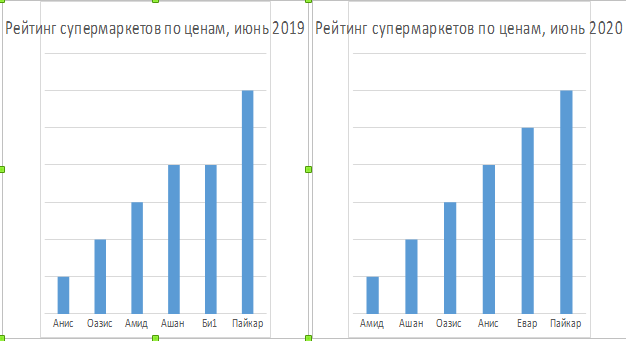

Ценообразование разных сетей супермаркетов в Украине, Молдове, Грузии, Таджикистане и России

Цена в конкурентной среде является одним из важнейших преимуществ. Поэтому мы пытались объективно проанализировать ситуацию с ценами на виды продукции сопоставимого качества. В Украине, где розничная торговля в организованных форматах сравнительно хорошо развита, мы также сравнили цены с ценами открытых рынков, и в очередной раз подтвердили, что супермаркеты выигрывают ценовую конкуренцию даже у базаров, несмотря на более высокую налоговую нагрузку.

При проведении аудита мы отталкивались от цен на товары по четырём группам, приведенным выше, а также от основных товаров, которые есть в наличии даже у дискаунтеров. Поэтому данная оценка не является всеобъемлющей, но позволяет сравнить политику ценообразования разных сетей для уточнения их формата.

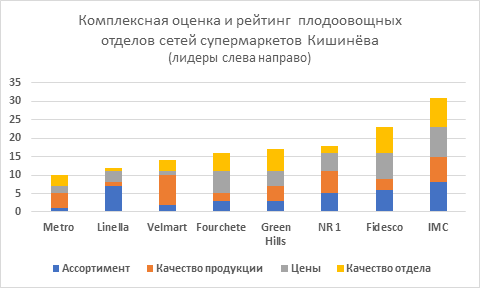

Кишинёв

Ценовую конкуренцию в Кишинёве (Молдова) с заметным отрывом выиграла сеть супермаркетов «Velmart», которая предлагала самые низкие цены на тепличные овощи, занимала второе место по ценам на фрукты и свежую зелень и третье – по ценам на традиционные овощи.

Второе место заняла сеть супермаркетов «METRO Cash & Carry», которая бы победила в рейтинге, если бы не очень высокие цены на тепличные овощи – по этому показателю сеть METRO заняла предпоследнее место, что сказалось на общем рейтинге.

Анти-лидерами рейтинга стали сети «Fidesco» и «IMC Market». Обычно более высокая цена обусловлена премиальностью сети, поэтому ниже в данном исследовании мы посмотрим, насколько эти сети могли удивить качеством и ассортиментом.

Тбилиси

Лидерами ценового рейтинга в Тбилиси стали сети «2 Nabiji», «Spar» и «Carrefour». Сеть супермаркетов «2 Nabiji» предлагала самые недорогие фрукты и тепличные овощи, а также занимала третье место по ценам на традиционные овощи и на по ценам на свежую зелень. Интересно отметить, что ни у одной из сетей лидеров не было откровенно слабых позиций по ценам, что является показателем внимательного ценового мониторинга конкуренции и хорошего позиционирования.

Анти-лидером рейтинга была сеть «Agrohub», которая позиционировалась, как премиальная. Сравнительно высокими были цены также в сетях «Smart» и «Europroduct».

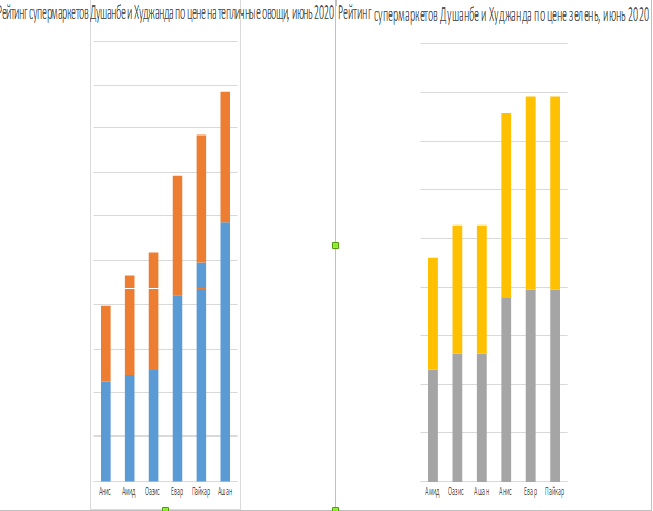

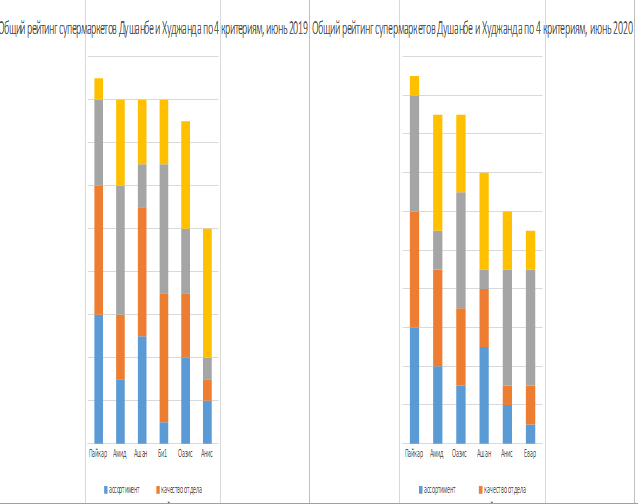

Душанбе и Худжанд

В Таджикистане пока нет сетей супермаркетов – есть отдельные магазины. Поэтому анализировать позиционирование и цены достаточно сложно. В начале июня явным лидером по ценам и ассортименту в Душанбе был супермаркет «Пайкар», однако уже в конце июня ситуация кардинально изменилась, и лидером стал «Auchan» («Ашан»). В Худжанде цены в супермаркете «Анис» в основном были ниже, чем в супермаркете «Оазис».

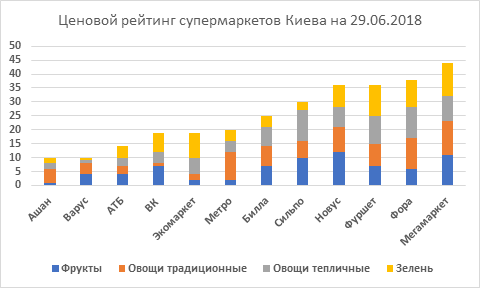

Киев

Ценовая конкуренция среди супермаркетов Киева была невероятно острой. Зачастую, цены лидеров на похожие позиции различались на копейку или вовсе были идентичными. На этом фоне выделялась сеть супермаркетов «Auchan» («Ашан»), которая на многие позиции устанавливала невероятно низкие цены, которые были значительно ниже фактической закупочной цены поставщика. Тем не менее, в результате внимательного анализа ситуации, мы решили не засчитывать некоторые из этих цен, так как качество представленной по этой цене продукции, зачастую, было ниже минимально допустимого уровня, и не соответствовало самым лояльным стандартам и требованиям к безопасности продукции.

Тем не менее, даже с учётом данных проблем и не засчитанных низких цен по некоторым позициям, «Auchan» вместе с сетью супермаркетов «Varus», возглавил рейтинг супермаркетов с наиболее низкими ценами. Немного от них отстала сеть супермаркетов с самым большим в Украине количеством магазинов – «АТБ».

«Auchan» предлагал самые дешёвые в Киеве фрукты и занимал второе место по ценам на тепличные овощи и зелень. По ценам на традиционные овощи «борщевого набора» был лишь пятым.

«Varus» был лидером самых доступных цен на зелень и тепличные овощи среди супермаркертов Киева, и занимал четвёртые места по ценам на фрукты и по ценам на овощи «борщевого набора».

Традиционно замыкал рейтинг «МегаМаркет», где цены были выше, чем в других супермаркетах. Причём, иногда, разница была необъяснимо большой по самым неожиданными позициям. Очевидно также, что была переформатирована «Фора», входящая в «Fozzy Group». Если ранее она отличалась достуными ценами, то в этот раз цены в супермаркетах «Фора» были подняты до премиального уровня, однако и качество продукции выросло соответственно. Учитывая, что это магазин формата «у дома», такой подход, похоже, оправдывал себя.

Достаточно неожиданно — лишь шестое место досталось сети супермаркетов «METRO Cash & Carry», которая ранее отличалась конкурентными ценами. В этот раз конкурентным у «METRO» был лишь уровень цен на фрукты – второе место в рейтинге. А вот по ценам на традиционные овощи, супермаркет занял лишь десятое место из двенадцати сетей.

Днепр

Как и в Киеве, лидером рейтинга самых доступных по ценам свежей плодоовощной продукции магазинов в Днепре стала сеть супермаркетов «Varus». Первое место в трёх из четырёх категорий: фрукты, овощи «борщевого набора» и свежая зелень обеспечили ему победу в рейтинге, даже несмотря на скромное седьмое место по ценам на тепличные овощи из десяти магазинов.

Также среди лидеров, как и в Киеве, была сеть супермаркетов «АТБ», которая имела хорошие позиции по ценам на фрукты, традиционные и тепличные овощи, и лишь шестое место в рейтинге самой доступной свежей зелени.

Интересно отметить, что «Auchan» в Днепре был лишь шестым, а сеть супермаркетов «METRO Cash & Carry» вообще занимала лишь восьмую позицию из десяти сетей, уступая лишь премиальному «LeSilpo» и неформатному «Фуршету». Кстати, сеть супермаркетов «METRO Cash & Carry» заняла первое место по ценам на тепличные овощи, но лишь девятое по традиционным овощам «борщевого набора», восьмое — по фруктам и пятое – по ценам на свежую зелень.

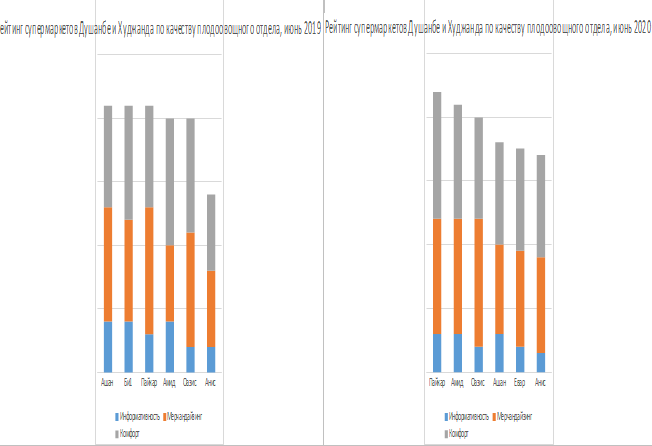

Качество (свежесть) плодоовощной продукции и качество плодоовощного отдела

Мы оценивали качество плодоовощного отдела по следующим параметрам:

— мерчандайзинг – насколько красиво оформлен отдел по выкладке продукции и внешнему виду;

— качество услуг в отделе и его удобство – насколько легко найти сотрудника, который бы объяснил специфику разных товаров, насколько хорошо он ориентируется в этом и насколько сотрудники дружелюбны, насколько легко взвесить товар и насколько широкими были проходы для тележек и пространство отдела. Мы также снимали балл, если отдел находился не сразу у входа, так как это снижало вероятность покупки плодоовощной продукции.

— информативность – важнейший показатель для принятия решения о покупке. Если информация о ценах, специфике продукции доступна и легко читается, это упрощает потребителю выбор и делает покупку более вероятной.

Мы также оценивали качество и свежесть продукции, оценивая процент позиций с браком, т.е. тех позиций, которые не соответствовали минимальным требованиям и не должны находиться в торговом зале. Другим словами, такие позиции подлежат утилизации, однако многие сети грешат тем, что выставляют их на реализацию по заниженным ценам, что противоречит даже требованиям по безопасности плодоовощной продукции большинства стран.

Естественно, что для сетей с узким ассортиментом обеспечить высокое качество было бы легче, однако на практике ситуация была иной – часто сети с небольшим ассортиментом свежей плодоовощной продукции имели немало проблем с её качеством.

Лидером среди супермаркетов Кишинёва по качеству плодоовощной продукции была сеть супермаркетов «Linella», неплохо обстояли дела с этим у «Fourchette» и «Fidesco». По качеству отдела не было равных также сети супермаркетов «Linella», второе место было у сети «NR 1», а третье поделили «Velmart» и «METRO Cash & Carry».

В Тбилиси наименьший процент брака был у сетей «Europroduct» и «Smart». Хорошие показатели были также у сетей супермаркетов «Goodwill» и «Nikora» («Никора»). По качеству отдела было сразу три лидера – «Goodwill», «Carrefour» и «Nikora XL».

В Киеве по качеству продукции было сразу три лидера – «Novus», «МегаМаркет» и «Фора». Эти сети были свободными от брака, что особенно впечатляет в случае с «Novus» и «МегаМаркет», т.к. обе сети имеют очень широкий ассортимент. И хотя здесь мы говорим лишь о лидерах, упомянём и «Auchan», который стал рекодсменом по количеству позиций с браком. Однако, лишь благодаря большому ассортименту, «Auchan» занял не последнее, а девятое место в Киеве по проценту некондиционной продукции.

По качеству отдела в лидерах были «Novus» и «Billa». Неплохо обстояли дела у «Сильпо». Однако, следует сказать, что под единым брендом «Сильпо», фактически, предлагает несколько разных форматов, что снижает средние позиции этой сети, имеющей как очень качественные, так и очень некачественные магазины.

В Днепре лидером по качеству свежей плодоовощной продукции стала премиальная сеть супермаркетов «Le Silpo» (в Киеве она не включалась в рейтинг). За ней расположились «METRO Cash & Carry» и «Fozzy». Оправдывала своё название сеть «Trash» – здесь более 20% продукции было некондиционной. Самое интересно, что, при этом, продукция была далеко не самоё дешёвой.

По качеству отдела лидерами в Днепре были те же «Le Silpo», а также «Auchan». Значительно отставали от них «Сильпо», «Varus» и «METRO».

Комплексная оценка и позиционирование сетей

В комплексной оценке были учтены следующие показатели:

— ассортимент (чем шире, тем лучше);

— качество продукции;

— качество отдела;

— цены (чем ниже, тем лучше)

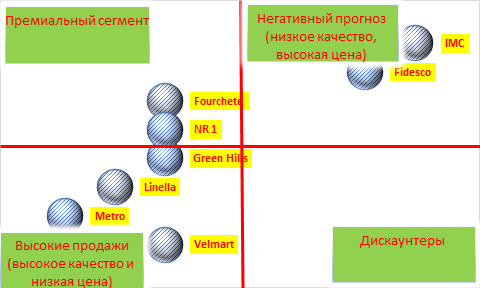

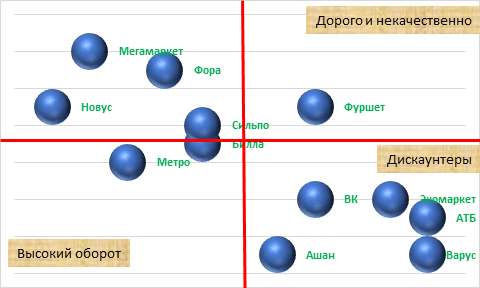

Мы также позиционировали сети на основании полученных данных, разделив их на четыре категории:

- Премиальные сети – магазины, которые предлагали высокое качество отдела, продукции и широкий ассортимент при высокой цене

- Cash & Carry – низкая цена при высоком качестве и широком ассортименте, т.е. это сети, где предполагались высокие объемы продаж продукции

- Дискаунтеры – сети с узким ассортиментом, невысоким качеством продукции (не обязательно) и отдела, но низкими ценами

- Неправильно позиционированные сети – т.е. те, где при невысоком ассортименте и высоких ценах, наблюдалось низкое качество, и продукции, и отделов. Такие сети, на наш взгляд, имели негативный прогноз развития при сохранении такой позиции. Выживать они могли лишь при одном условии – если они находились в очень хороших проходных местах с большим потоком покупателей.

Кишинёв

Лидером рейтинга сетей супермаркетов Кишинёва 29 июня 2018 года по комплексной оценке стала сеть супермаркетов «METRO Cash & Carry». Она была лидером по ассортименту, заняла второе место по ценам, третье по качеству отдела и четвёртое по качеству продукции.

Сеть супермаркетов «Linella» заняла второе место, победив по качеству продукции и качеству отдела, и заняв третье место по ценам. Победить в общей номинации сети помешал лишь узкий ассортимент продукции.

Третье место было у сети супермаркетов «Velmart», у которой случился полный провал по качеству продукции (последнее место), но были очень сильные позиции по ценам, ассортименту и качеству отдела.

Стоит отметить, что в Кишинёве не было классических дискаунтеров, зато достаточно насыщенным был сегмент Cash &Carry – неплохое качество и ассортимент, при низкой цене. Лидером сегмента был «METRO Cash & Carry», а конкуренцию ему составляли «Linella» и «Velmart». «Linellа» можно было бы отнести скорее к категории качественных дискаунтеров, учитывая достаточно узкий ассортимент продукции.

Также почти полностью свободным был премиальный сегмент – видимо собственники сетей не очень верили в богатство местных потребителей. Ближе всего к этому сегменту была сеть «Fourchette», однако, для этого ей явно не хватало ассортимента и качества отделов, т.е. более качественного сервиса, мерчандайзинга и информативности.

Не самым лучшим образом были позиционированы сети «IMC» и «Fidesco». При невысоком качестве и высоких ценах, прогноз развития этих сетей был скорее негативным.

Однако, стоит ещё раз напомнить, что данное исследование является нерепрезентативным по количеству обследованных магазинов, и показывает срез ситуации лишь за один день – 29 июня 2018 года. Мы будем отслеживать ситуацию в динамике в ближайшие месяцы и информировать наших читателей.

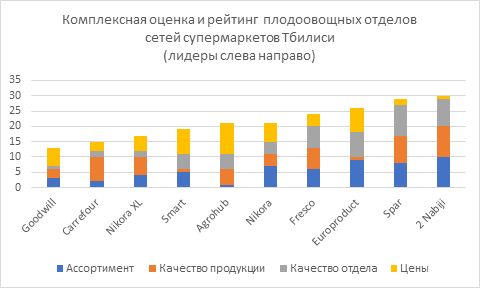

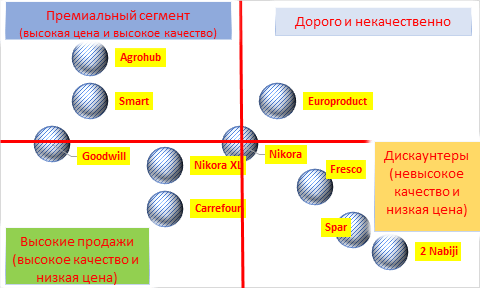

Тбилиси

Лучшей сетью супермаркетов по комплексной оценке плодоовощного отдела в Тбилиси 29 июня 2018 года стала сеть «Goodwill». При широком ассортименте, сеть уделяла больше внимание качеству отдела и качеству продукции, что оправдывалось ценами чуть выше среднего уровня.

Второе место заняла сеть супермаркетов «Carrefour», которая вполне могла бы победить, если бы не низкое место в рейтинге качества продукции. Хорошие позиции также были у сети супермаркетов «Nikora XL».

В Тбилиси, в отличие от Кишинёва, хорошо наполнены сегменты «премиум» и сегмент дискаунтеров.

«Agrohub» – лидер сегмента «премиум», предлагал самую дорогую свежую плодоовощную продукцию, однако, пока что, имел определённые проблемы, и с качеством продукции, и с информативностью, и с качеством сервиса в плодоовощном отделе. У аудиторов были замечания к табличкам со скудной информацией о товаре, доступной лишь на грузинском языке (что сразу отсекало сегмент богатых иностранных покупателей и туристов), а также к тому, что сотрудники отдела даже не пытались помочь покупателю, особенно если он не знал грузинского языка.

У сети супермаркетов «Smart» был слишком узкий ассортимент при высоких ценах на продукцию и среднем качестве отдела. Тем не менее, он почти «дотягивал» до сегмента «премиум».

Среди дискаунтеров не самые лучшие позиции были у сети супермаркетов «2 Nabiji» – низкое качество продукции и отдела, а также очень узкий ассортимент оправдывали очень низкие цены. Тем не менее, он имел чёткое позиционирование, а значит, повышение качества могло бы существенно повысить обороты этой сети. На этом же поле играли сети супермаркетов «Spar» и «Fresco».

К сегменту Cash & Carry стремились сети супермаркетов «Carrefour» и «Nikora XL». Однако им необходимо было повышать показатели качества продукции, а «Nikora XL» – работать также над получением более конкурентной цены.

Goodwill имел очень хорошее позиционирование между сегментами «премиум» и «cash & carry», т.е. предлагал очень качественную продукцию в качественном и удобном отделе по приемлемой конкуретной, хоть и не самой низкой, цене.

Среди всех сегментов находилась сеть супермаркетов «Nikora», которая демонстрировала средние результаты по всем показателям.

А вот у сети супермаркетов «Europroduct» для попадания в премиальный сегмент был слишком узкий ассортимент и слишком неудобный отдел. Но для попадания в сегмент дискаунтеров – ему не хватало конкуретных цен. Поэтому позиционирование этой сети нельзя было назвать оптимальным.

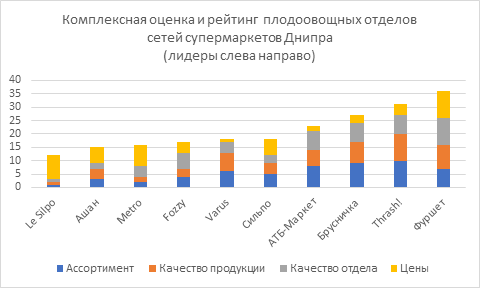

Днепр

Сетью супермаркетов с лучшим плодоовощным отделом в Днепре, по результатам комплексной оценки по состоянию на 29 июня 2018 года, признан «Le Silpo». Даже высокие цены не помешали этому, благодаря первым местам в категориях: качество продукции, качество отдела и ассортимент.

Второе место заняла сеть супермаркетов «Auchan», у которой главной проблемой была достаточно высокая цена, а также определённые замечания вызывало качество продукции.

Совсем немного уступила «Auchan» сеть супермаркетов «METRO Cash & Carry». Основная проблема у «МETRO» была в сравнительно высоком уровне цен, а также в качестве отдела, что, отчасти, обусловлено не совсем розничным форматом торговли.

В премиальном сегменте плодоовощных отделов супермаркетов Днепра расположились сети «Le Silpo» и «МETRO».

«Auchan» занял очень удобную позицию между сегментами «премиум» и сегментом «Cash & carry», предлагая сравнительно качественную продукцию в широком ассортименте в удобных отделах и по достаточно конкурентной, не самой низкой цене.

Сеть супермаркетов «Сильпо» расположилась между всеми форматами, что позволяло ей резко нарастить продажи, при условии улучшения качества продукции и отдела.

В сегменте высоких продаж, или «Cash & Carry» в Днепре было практически свободно. Сеть супермаркетов «Fozzy» к нему стремилась, но едва «дотягивала», т.к. немного не хватало ассортимента, качества и более низких цен. Сеть супермаркетов «Varus» («Варус») не подходила к этому сегменту по показателю ассортимента и качества. Поэтому, скорее относилась к дискаунтерам.

Среди дискаунтеров в Днепре развернулась серьезная борьба между сетями супермаркетов «АТБ», «Брусничка» и «Trash». При этом «Trash» проигрывал по цене и по качеству двум другим.

Ну и не совсем понятным было позиционирование у сети супермаркетов «Фуршет»: узкий ассортимент продукции невысокого качества в не самых комфортных и качественных отделах по очень высоким ценам едва ли обеспечивал этим магазинам большой поток покупателей.

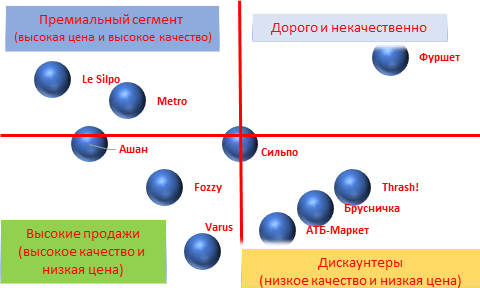

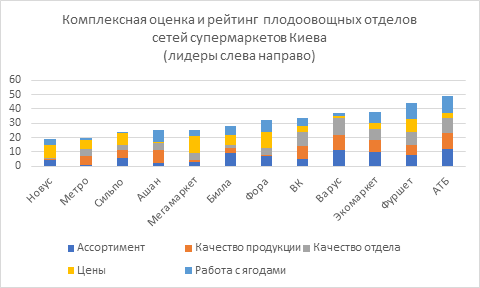

Киев

В Киеве, кроме стандартных показателей качества отдела, качества продукции, ассортимента и цены на плодоовощную продукцию, мы ввели дополнительный показатель для оценки качества плодоовощных отделов супермаркетов, который мы назвали «качество работы с ягодами» или, другими словами, насколько эффективно супермаркет использует эффект наличия сезонной продукции, за которой потребители, традиционно, идут на базары или на стихийные рынки.

По комплексной оценке, сетью с лучшим плодоовощным отделом в Киеве была признана сеть супермаркетов «Novus» («Новус»). Эта сеть победила в номинации «Качество отдела и качество продукции», получила высокие рейтинги по ассортименту и по работе с ягодами, но, при этом, была не очень конкурентной по цене. Стоит отметить, что позиции сети были бы значительно лучше, если бы она предлагала под единым брендом лишь один формат. По факту сеть предлагала, как минимум два формата – с узким ассортиментом и с широким ассортимент, что ухудшало её общие позиции. Ведь потребитель, увидев вывеску «Novus», мог лишь гадать, увидит ли он там большой выбор плодоовощной продукции или узкий ассортимент.

Лишь немного от «Novus» отстала сеть супермаркетов «METRO Cash & Carry», которая была лидером по ассортименту и занимала второе место по работе с сезонной продукцией, но уступала «Novus» по качеству отдела и продукции, что, отчасти, было обусловлено не совсем розничным форматом этой сети.

Проблема многоформатности под единым брендом оказывала негативное влияние и на рейтинги сети супермаркетов «Сильпо», которая заняла в комплексном рейтинге третье место. Кстати, именно сеть «Сильпо» была явным лидером по работе с ягодой и сезонной продукцией, однако она проигрывала конуренцию лидерам по ценам, качеству продукции и среднему ассортименту. При этом, у «Сильпо» были магазины, которые имели и широкий ассортимент, и прекрасное качество, но т.к. они шли под тем же брендом, что и магазины, которые больше походили на дискаунтеры, мы использовали средние показатели для комплексной оценки.

«Auchan» (Ашан) и «МегаМаркет» поделили четвертое место в рейтинге лучших плодоовощных отделов Киева, хоть и предлагали диаметрально противоположные концепции. «МегаМаркет» был самым дорогим супермаркетом, а «Auchan» – самым дешёвым. Самым серьезным замечанием для «Auchan» было крайне низкое качество продукции и не самый дружелюбный персонал, который явно был перегружен и не очень активно и охотно помогал покупателям советом. Кроме того, в магазине пустовало слишком много полок, на которых были ценники, но продукция, фактически, не предлагалась. А значит, персонал не успевал полноценно обслуживать отдел.

В Киеве насыщенными были сегменты «премиум» и «дискаунтер». В первом расположились «МегаМаркет», «Novus» и «Фора». Интересно, что «Фора», не смотря на узкий ассортимент, смогла попасть в этот сегмент, благодаря безупречному качеству продукции.

«METRO» находилось на удобной позиции между сегментами «премиум» и «cash & carry», тяготея к последней, т.е. своей родной категории.

Сети супермаркетов «Сильпо» и «Billa» («Билла») расположились между форматами, скорее тяготея к категории «преимум».

В сегменте дискаунтеров велась ожесточённая борьба между «Varus», «АТБ» и «Экомаркетом». Кстати, отметим, что «Varus», несмотря на самые низкие цены и узкий сегмент, прекрасно работал с ягодами, что нетипично для дискаунтера. Однако у него были большие проблемы с качеством продукции и качеством отдела.

У «АТБ» были те же проблемы с качеством, и он уступал ценовую конкуренцию «Varus» и «Аuchan», а «Экомаркет» уступал в ценовой борьбе и «АТБ». В сегмент дискаунтеров попала и сеть супермаркетов «Велика Кишеня» («ВК»), которая по ценам находилась наравне с «Экомаркетом», но выигрывала конкуренцию у других дискаунтеров по качеству и ассортименту.

Позиционирование «Auchan» было не совсем чётким – низкое качество продукции мешало ему занять позицию в сегменте сетей с высоким оборотом, но широкий ассортимент и низкие цены сглаживали этот пробел.

Как и в Днепре, проблемы с позиционированием были у сети супермаркетов «Фуршет», которая уступала конкуренцию другим сетям и по качеству, и по ценам и по ассортименту плодоовощной продукции.